A la Une

Pour un même langage et un risque partagé entre banques et PME

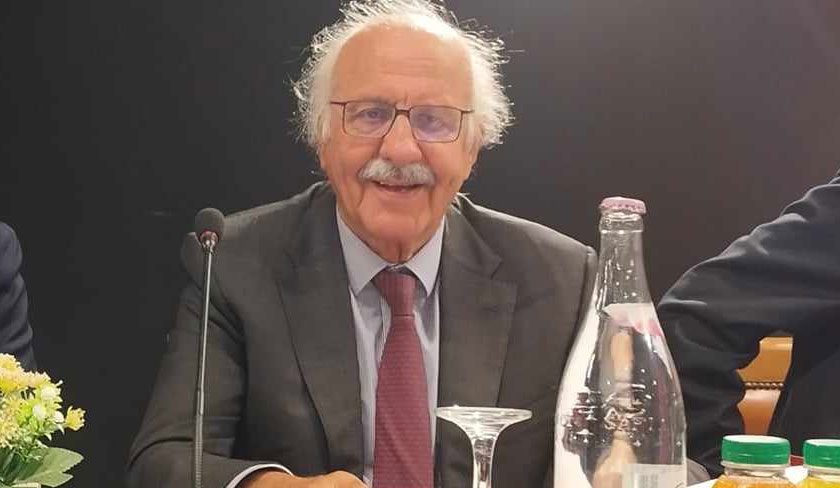

{legende_image}

Le nouvel accord Bâle 2 tend ŕ mieux renforcer la solidité et la stabilité du systčme bancaire international et ŕ promouvoir les conditions d’égalité de concurrence entre les banques. Plus complexe que les normes actuelles de solvabilité, ce nouveau dispositif se fonde sur un profilage des exigences en fonds propres. Par ailleurs, il incite les banques ŕ une allocation optimale des fonds propres ŕ travers l’institution d’un systčme de différenciation des risques, visant la convergence entre le capital économique et le capital réglementaire. L’accord Bâle 2 n’est pas encore entré en vigueur en Tunisie. Les instances concernées sont réunies dans le cadre d’une commission stratégique qui réfléchit sur les orientations ŕ prendre et les choix ŕ faire. Néanmoins, l’adoption de ce nouvel accord et de ses principes, ne manquerait pas d’influencer les relations entre les banques et les PME, avec un impact certain sur le financement des PME tunisiennes.

La réforme du ratio de solvabilité, engagée ŕ la fin des années 1990 par le Comité de Bâle, avait deux objectifs essentiels ; abord, adapter le dispositif prudentiel international au nouvel environnement dans lequel opčrent les banques ; ensuite, introduire de nouvelles techniques de mesure et de gestion des risques. Une conséquence logique, et attendue, de la libéralisation des services financiers, de l’évolution rapide de l’innovation financičre et des marchés ainsi que de l’apparition de risques nouveaux. Ceux-ci ont modifié le cadre de l’activité et ont imposé une adaptation continue des rčgles de solvabilité, selon une évaluation étudiée des risques et une dynamique traduisant l’ampleur et le profil des risques. La finalité n’est autre que de garantir une meilleure couverture par les fonds propres.

Aussi, la communauté internationale a-t-elle évolué vers un nouvel accord, en l’occurrence Bâle 2, afin de pallier les insuffisances de l’ancien accord d’adéquation des fonds propres. Un accord basé sur trois piliers : l’exigence en fonds propres, le processus de surveillance prudentielle et la discipline de marché. Les autorités financičres nationales ont fait le choix, stratégique du reste, d’adopter les normes et de se conformer aux standards internationaux, ŕ caractčre économique et financier. Un choix qui traduit, le souci d’adapter, par ailleurs, la législation bancaire tunisienne avec les standards internationaux. Dans ce contexte, le Chef de l’Etat, a décidé de créer une Commission Stratégique, au sein de la Banque Centrale de Tunisie, « chargée d’élaborer un programme exécutif destiné ŕ préparer le secteur bancaire ŕ l’adoption des nouvelles rčgles de Bâle II ». L’objectif est de préparer le terrain et l’environnement bancaire propice en vue de l’application de l’accord Bâle II. Pour ce faire, les actions nécessaires ont été mises en place, parce qu’elles constituent les préalables requis, liés ŕ l’amélioration de l’environnement bancaire, au développement des capacités internes des banques et au renforcement du processus de la surveillance bancaire. Néanmoins, l’application de l’accord aura un impact certain sur les entreprises et plus particuličrement sur leur financement auprčs des institutions bancaires. En effet, le nouveau dispositif introduira une plus grande différenciation tarifaire en fonction des risques, d’oů un impact direct favorable ŕ des entreprises saines et bien gérées, et un impact défavorable pour les autres.

En d’autres termes, aprčs l’introduction des accords de Bale 2 ; les entreprises avantagées seront celles qui auraient réussi ŕ s’approprier les nouvelles méthodes utilisées par les banques, afin d’agir sur les facteurs de risques, et ŕ engager avec les banques un dialogue, dans la transparence et la compréhension des enjeux et intéręts mutuels. Elles n’auraient plus de mal ŕ obtenir des crédits auprčs des Institutions Bancaires.

Les accords de Bale II ne sont pas simplement un nouveau ratio de solvabilité destiné ŕ donner un nouveau coup de jeunesse au bon vieux ratio « cooke », loin s’en faut. Ces accords représentent un dispositif prudentiel, plus ambitieux, plus élaboré, et plus complet, fondé sur trois piliers principaux : l’exigence minimale de fonds propres, l’instauration d’un processus de surveillance prudentielle et l’évaluation du profil de risques des entreprises. La finalité est d’améliorer la gestion des risques ; de renforcer le rôle des superviseurs ainsi que le rôle de la discipline de marché et de transparence.

Bâle II a innové en matičre de risque de pertes directes ou indirectes, de l’inadéquation ou de la défaillance attribuable, notamment ŕ l’organisation, aux procédures, aux personnes, aux systčmes internes ou encore ŕ des évčnements extérieurs. D’ailleurs, il n’a que peu d’impacts novateurs sur le suivi du risque/marché (R.M : risque de perte ou de dévaluation suite ŕ des variations des prix, cours, taux…) sur le marché. Des risques qui comprennent, entre autres, les risques liés au taux du marché (Risque de taux), au taux de change, ou encore ŕ la variation des prix des tires (risques sur actions et dérivées).

Dans ce contexte, les fondamentaux de la relation banques/entreprises demeureront les męmes, dans Bâle II. Mais, les banques changeront leur approche pour appréhender ces fondamentaux et les entreprises devront s’approprier ces fondamentaux pour optimiser le coűt de leur financement. En d’autres termes, avant d’accorder un crédit, les banques continueront ŕ suivre la męme procédure en adoptant la męme démarche d’analyse financičre de l’entreprise pour s’assurer de sa capacité ŕ rembourser le crédit ; d’exigence des garanties suffisantes pour constituer une deuxičme source de remboursement ; de proposition d’un financement adapté et d’une tarification permettant de dégager une rentabilité indispensable et suffisante ŕ la couverture du risque du crédit, des coűts et de la rémunération des fonds propres. Cependant, au regard des experts dans le domaine, , ces fondamentaux sont appréhendés, dans le systčme actuel, de maničre qualitative ; l’analyse financičre utilisée, dite « traditionnelle » ou « expert » comporte une bonne part de subjectivité. Force est de reconnaître que les facteurs de risque font l’objet d’une mesure implicite ; les garanties demandées ne sont pas toujours reliées au coűt du risque de crédit et ŕ la tarification ; toutes les entreprises ont une exigence de fonds propres identique, qui se situe ŕ hauteur de 8 %.... Aussi, le męme coűt en fonds propres implique-t-il une tarification peu différenciée. Celle-ci représente plus le résultat d’une négociation ou d’accords de place, que d’une mesure explicite des coűts.

Grâce ŕ Bale II, les banques changeront leur approche pour appréhender ces fondamentaux autrement. Ce qui changera, par l’adoption des accords de Bâle II, c’est, le passage du qualitatif au quantitatif, de l’implicite ŕ l’explicite et du subjectif ŕ l’objectif. Aussi, les analyses financičres traditionnelles céderont-elles la place ŕ des méthodes statistiques, plus réalistes, ŕ l’instar du « credit scoring », surtout en pour les banques de détail.

Ces analyses financičres, déboucheront sur une notation destinée ŕ évaluer, objectivement, la capacité de l’entreprise, ŕ respecter ses engagements. Les groupes ainsi constitués, par note, seraient analysés sur une longue période pour quantifier les facteurs de risque dont les plus importants sont la probabilité de défaut, la perte, en cas de défaut et l’échéance.

Outre l’action sur la notation, on peut également agir sur les garanties, en se constituant une réserve de garanties possibles, en négociant leur octroi ŕ une diminution de la marge. Dans le nouveau dispositif, celui des accords de Bâle 2, de nouvelles garanties seraient éligibles, telles les cautions de la maison mčre, d’une compagnie d’assurance, le nantissement d’actions ou d’obligations. Ces nouvelles garanties seraient de nature ŕ diminuer le facteur « perte en cas de défaut », ainsi que le coűt des fonds propres pour la banque et celui du financement pour l’entreprise.

Jusqu’ŕ présent, il n’a pas été constaté de changements significatifs dans la relation banques/entreprises. Mais, les banques affineront leur dispositif de notation interne, l’estimation des facteurs de risques et leur politique de crédit progressivement. Ce qui devrait se traduire, ŕ terme, par des modifications dans plusieurs domaines. Il s’agit notamment, de l’arbitrage entre différents secteurs d’activité et classes d’actifs en fonction de leur rentabilité ; de la relation plus étroite entre les risques et la tarification.

Bâle 2 introduira, sans aucun doute, une plus grande différenciation tarifaire en fonction des risques. Ce qui sera favorable aux entreprises saines et bien gérées. Mais, défavorables ŕ d’autres. Pour obtenir un crédit, dorénavant, la solidité financičre, la transparence et la bonne gestion de l’entreprise seraient des conditions importantes….

La réforme du ratio de solvabilité, engagée ŕ la fin des années 1990 par le Comité de Bâle, avait deux objectifs essentiels ; abord, adapter le dispositif prudentiel international au nouvel environnement dans lequel opčrent les banques ; ensuite, introduire de nouvelles techniques de mesure et de gestion des risques. Une conséquence logique, et attendue, de la libéralisation des services financiers, de l’évolution rapide de l’innovation financičre et des marchés ainsi que de l’apparition de risques nouveaux. Ceux-ci ont modifié le cadre de l’activité et ont imposé une adaptation continue des rčgles de solvabilité, selon une évaluation étudiée des risques et une dynamique traduisant l’ampleur et le profil des risques. La finalité n’est autre que de garantir une meilleure couverture par les fonds propres.

Aussi, la communauté internationale a-t-elle évolué vers un nouvel accord, en l’occurrence Bâle 2, afin de pallier les insuffisances de l’ancien accord d’adéquation des fonds propres. Un accord basé sur trois piliers : l’exigence en fonds propres, le processus de surveillance prudentielle et la discipline de marché. Les autorités financičres nationales ont fait le choix, stratégique du reste, d’adopter les normes et de se conformer aux standards internationaux, ŕ caractčre économique et financier. Un choix qui traduit, le souci d’adapter, par ailleurs, la législation bancaire tunisienne avec les standards internationaux. Dans ce contexte, le Chef de l’Etat, a décidé de créer une Commission Stratégique, au sein de la Banque Centrale de Tunisie, « chargée d’élaborer un programme exécutif destiné ŕ préparer le secteur bancaire ŕ l’adoption des nouvelles rčgles de Bâle II ». L’objectif est de préparer le terrain et l’environnement bancaire propice en vue de l’application de l’accord Bâle II. Pour ce faire, les actions nécessaires ont été mises en place, parce qu’elles constituent les préalables requis, liés ŕ l’amélioration de l’environnement bancaire, au développement des capacités internes des banques et au renforcement du processus de la surveillance bancaire. Néanmoins, l’application de l’accord aura un impact certain sur les entreprises et plus particuličrement sur leur financement auprčs des institutions bancaires. En effet, le nouveau dispositif introduira une plus grande différenciation tarifaire en fonction des risques, d’oů un impact direct favorable ŕ des entreprises saines et bien gérées, et un impact défavorable pour les autres.

En d’autres termes, aprčs l’introduction des accords de Bale 2 ; les entreprises avantagées seront celles qui auraient réussi ŕ s’approprier les nouvelles méthodes utilisées par les banques, afin d’agir sur les facteurs de risques, et ŕ engager avec les banques un dialogue, dans la transparence et la compréhension des enjeux et intéręts mutuels. Elles n’auraient plus de mal ŕ obtenir des crédits auprčs des Institutions Bancaires.

Les accords de Bale II ne sont pas simplement un nouveau ratio de solvabilité destiné ŕ donner un nouveau coup de jeunesse au bon vieux ratio « cooke », loin s’en faut. Ces accords représentent un dispositif prudentiel, plus ambitieux, plus élaboré, et plus complet, fondé sur trois piliers principaux : l’exigence minimale de fonds propres, l’instauration d’un processus de surveillance prudentielle et l’évaluation du profil de risques des entreprises. La finalité est d’améliorer la gestion des risques ; de renforcer le rôle des superviseurs ainsi que le rôle de la discipline de marché et de transparence.

Bâle II a innové en matičre de risque de pertes directes ou indirectes, de l’inadéquation ou de la défaillance attribuable, notamment ŕ l’organisation, aux procédures, aux personnes, aux systčmes internes ou encore ŕ des évčnements extérieurs. D’ailleurs, il n’a que peu d’impacts novateurs sur le suivi du risque/marché (R.M : risque de perte ou de dévaluation suite ŕ des variations des prix, cours, taux…) sur le marché. Des risques qui comprennent, entre autres, les risques liés au taux du marché (Risque de taux), au taux de change, ou encore ŕ la variation des prix des tires (risques sur actions et dérivées).

Dans ce contexte, les fondamentaux de la relation banques/entreprises demeureront les męmes, dans Bâle II. Mais, les banques changeront leur approche pour appréhender ces fondamentaux et les entreprises devront s’approprier ces fondamentaux pour optimiser le coűt de leur financement. En d’autres termes, avant d’accorder un crédit, les banques continueront ŕ suivre la męme procédure en adoptant la męme démarche d’analyse financičre de l’entreprise pour s’assurer de sa capacité ŕ rembourser le crédit ; d’exigence des garanties suffisantes pour constituer une deuxičme source de remboursement ; de proposition d’un financement adapté et d’une tarification permettant de dégager une rentabilité indispensable et suffisante ŕ la couverture du risque du crédit, des coűts et de la rémunération des fonds propres. Cependant, au regard des experts dans le domaine, , ces fondamentaux sont appréhendés, dans le systčme actuel, de maničre qualitative ; l’analyse financičre utilisée, dite « traditionnelle » ou « expert » comporte une bonne part de subjectivité. Force est de reconnaître que les facteurs de risque font l’objet d’une mesure implicite ; les garanties demandées ne sont pas toujours reliées au coűt du risque de crédit et ŕ la tarification ; toutes les entreprises ont une exigence de fonds propres identique, qui se situe ŕ hauteur de 8 %.... Aussi, le męme coűt en fonds propres implique-t-il une tarification peu différenciée. Celle-ci représente plus le résultat d’une négociation ou d’accords de place, que d’une mesure explicite des coűts.

Grâce ŕ Bale II, les banques changeront leur approche pour appréhender ces fondamentaux autrement. Ce qui changera, par l’adoption des accords de Bâle II, c’est, le passage du qualitatif au quantitatif, de l’implicite ŕ l’explicite et du subjectif ŕ l’objectif. Aussi, les analyses financičres traditionnelles céderont-elles la place ŕ des méthodes statistiques, plus réalistes, ŕ l’instar du « credit scoring », surtout en pour les banques de détail.

Ces analyses financičres, déboucheront sur une notation destinée ŕ évaluer, objectivement, la capacité de l’entreprise, ŕ respecter ses engagements. Les groupes ainsi constitués, par note, seraient analysés sur une longue période pour quantifier les facteurs de risque dont les plus importants sont la probabilité de défaut, la perte, en cas de défaut et l’échéance.

Outre l’action sur la notation, on peut également agir sur les garanties, en se constituant une réserve de garanties possibles, en négociant leur octroi ŕ une diminution de la marge. Dans le nouveau dispositif, celui des accords de Bâle 2, de nouvelles garanties seraient éligibles, telles les cautions de la maison mčre, d’une compagnie d’assurance, le nantissement d’actions ou d’obligations. Ces nouvelles garanties seraient de nature ŕ diminuer le facteur « perte en cas de défaut », ainsi que le coűt des fonds propres pour la banque et celui du financement pour l’entreprise.

Jusqu’ŕ présent, il n’a pas été constaté de changements significatifs dans la relation banques/entreprises. Mais, les banques affineront leur dispositif de notation interne, l’estimation des facteurs de risques et leur politique de crédit progressivement. Ce qui devrait se traduire, ŕ terme, par des modifications dans plusieurs domaines. Il s’agit notamment, de l’arbitrage entre différents secteurs d’activité et classes d’actifs en fonction de leur rentabilité ; de la relation plus étroite entre les risques et la tarification.

Bâle 2 introduira, sans aucun doute, une plus grande différenciation tarifaire en fonction des risques. Ce qui sera favorable aux entreprises saines et bien gérées. Mais, défavorables ŕ d’autres. Pour obtenir un crédit, dorénavant, la solidité financičre, la transparence et la bonne gestion de l’entreprise seraient des conditions importantes….

Commentaires

Pépites

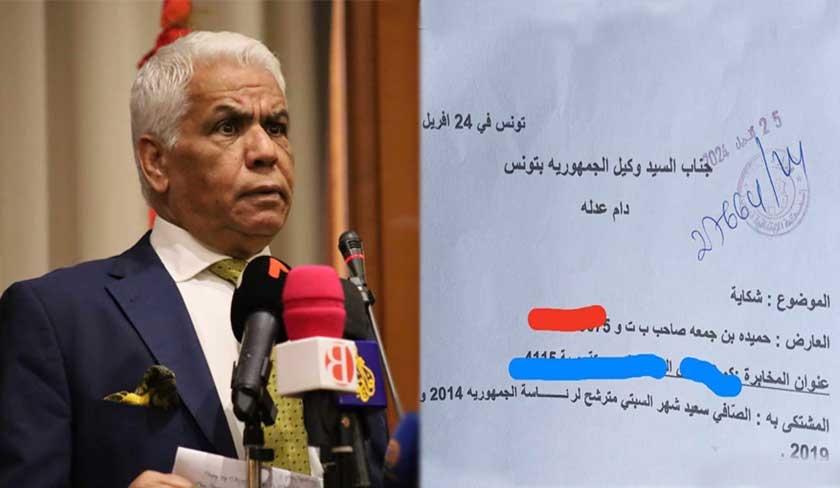

Safi Said poursuivi suite ŕ son projet pour Djerba

22/04/2024

15

Khouloud Mabrouk libérée

22/04/2024

7

Vague de soutien ŕ la journaliste Khouloud Mabrouk

22/04/2024

8